目次

株価指標は銘柄分析の基本

初心者が銘柄を選定する際、企業規模や資本金、株価等の分かりやすい情報からスクリーニングサービスを利用することが多くなっていますが、残念ながらその情報だけで買い時の銘柄を探し当てるのは難しいでしょう。

というのも、その銘柄を買うに値するかどうかは単体だけを見るのではなく、複数を比較評価する必要があるからです。

したがって、表面的な知識しかないと同程度の企業をピックアップして株価や時価総額等を1つずつ見ていかならず、非常に効率が悪い上に正しく企業を分析できるやり方とはならないでしょう。

そこで重要になるのが、株価指標(PER,PBR,ROE)です。

株価指標とは主に以下の通りとなっており、そのどれもが効果的な銘柄選定に必要な知識となります。

・PER(Price Earnings Ratio)

PERとは株価収益率の意味で、現在の株価は1株当たりの純利益(EPS)の何倍となっているかを数値化することで株価の割安、割高感が判断できる指標です。

*EPSは後述します。

・PBR(Price Book value Ratio)

PBRとは和訳は株価純資産倍率となっており、先ほどのPERとは違って株価が企業の1株当たりの純資産に対して何倍かを見ることで割安、割高感を判断することができます。

・ROE(Return on Equity)

ROEとは自己資本利益率を意味しており、企業が保有している借金等の他人資本を除いた自己資本でどの程度利益をだせているかを計る指標で、株主資本利益率とも呼ばれます。

これらPER,PBR,ROEは株価指標の基本といえるものであり、知っているのとそうでないのでは分析精度に大きな差が生まれてしまいます。

今回はそれぞれの覚え方を詳しく解説していきますので、今後の分析のためにしっかり覚えていきましょう。

PER、PBR、ROEの覚え方

3つの株価指標(PER,PBR,ROE)は四季報やIR情報で見ることができますが、その意味まで理解していなければ活用することはできません。

そこでここでは、各指標を1つずつ詳しく見ていきましょう。

PER(株価収益率)

割安銘柄を判断することができるPERは、以下の計算式で求められます。

PER=株価÷1株当たり純利益(EPS)

ここで先ほど少し触れたEPSが登場するのですが、これはEarning Per Shareの略称で以下の計算式によって求められます。

EPS=当期純利益÷発行済株式総数

具体的には、当期純利益1,000億円で発行済株式数1億株の企業のEPS(1株当たりの利益)は1,000円となります。

したがって、EPSの数値が良い程事業は好調であり、更なる事業の拡張等が見込めるという判断に繋がるわけです。

そういった背景から、成長していく銘柄として投資家からの注目も集まりやすくなり、将来的に株価の上昇も期待できるでしょう。

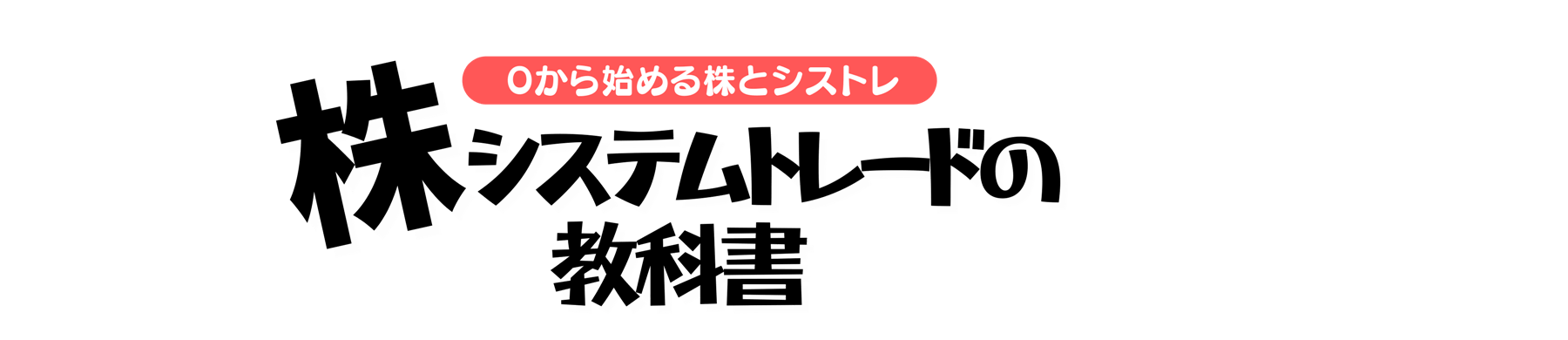

そして、このEPSで株価を割った数値がPERとなり、「1株当たりの儲けに対して実際にどの程度株が買われているのか」という倍率がでるのです。

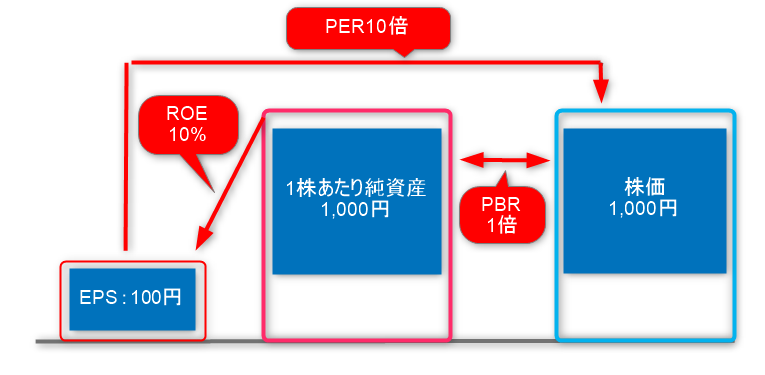

このように図にしてみればイメージがつきやすいですね。

このように図にしてみればイメージがつきやすいですね。

一般的な標準値は15倍といわれていますが、実際のところは業種によって前後しますので、同業種間で比較して分析するようにしましょう。

PBR(株価純資産倍率)

PERと同じく銘柄の割安感が判断できるPRBは、以下の計算式で算出されます。

PBR=株価÷1株あたりの純資産

株価を1株当たりの純資産額で割りますので、企業の資産に対してどの程度買われているか。という判断ができるようになります。

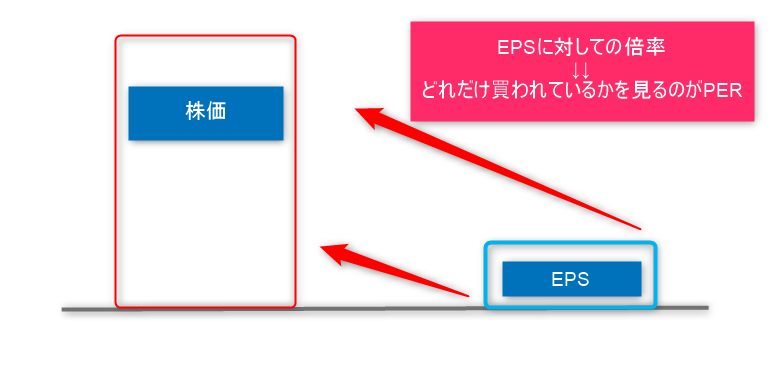

標準的な倍率は1倍となっており、それ以下となっている場合は割安銘柄といえます。

イメージとしては上記の通りで良いですね。

イメージとしては上記の通りで良いですね。

一方、PBRの計算式は表面的なデータに基づくものに過ぎませんので、例えば純資産はあっても将来的な見込みがなく株価が上がっていない企業等もPBRは1倍を割ってきます。

そういった銘柄を掴んでしまうと当然損失が拡大してしまいますので、その他の業績等もしっかり確認しつつ、PBRで根拠を固めるような戦略が良いでしょう。

ROE(Return on Equity)

ここまで見てきた二つは企業の収益や資産に対する株価にフォーカスした指標でしたが、次に解説するROEは企業の経営自体を計ることに役立ちます。

ROE(%)=当期純利益÷自己資本×100

または

ROE(%)=EPS÷1株あたりの純資産

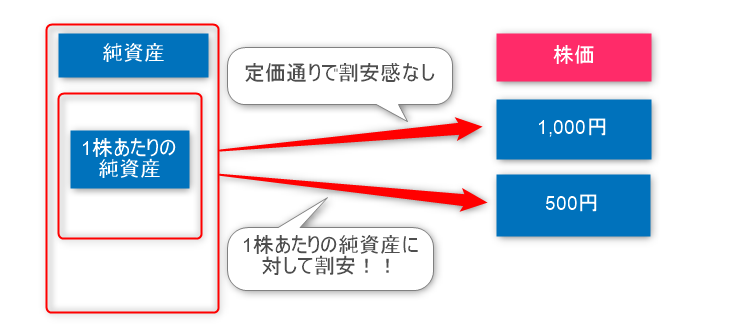

上記の計算式で算出されるROEは、借金等の負債を除いた純粋な自己資本を利用して、どの程度儲けを出しているかが分かります。

したがって、パーセンテージが高い程その企業は効率良く資本を回して運営できているという判断ができるわけです。

一般的なROEの水準は8%以上あれば根拠として信憑性が高まってくるとされていますが、設備投資が莫大になりがちな製造業は総じてROEが低く収まる傾向がありますので、やはりこちらも業種間で比較検討が肝になりそうですね。

一般的なROEの水準は8%以上あれば根拠として信憑性が高まってくるとされていますが、設備投資が莫大になりがちな製造業は総じてROEが低く収まる傾向がありますので、やはりこちらも業種間で比較検討が肝になりそうですね。

また、似ている名前のROAという指標もありますが、こちらは自己資本だけではなく借金等の負債も含めた総資産利益率です。

計算ベースが異なる指標となりますので、分析の際は間違えないように注意しましょう。

3つの相関関係を図で覚える

ここまで解説した3つの指標(PER,PBR,ROE)を組み合わせることで、企業の実態を考察することが可能となります。

そのためにはPER,PBR,ROEのそれぞれの相関関係を把握していきましょう。

このイメージを見ると、それぞれの指標(PER,PBR,ROE)は企業の実態を細かく分解して数値化したものであることが分かりますね。

このイメージを見ると、それぞれの指標(PER,PBR,ROE)は企業の実態を細かく分解して数値化したものであることが分かりますね。

上記を見ながら分析すると以下の通りとなります。

1株あたりの純利益(EPS)が100円で、株価が1,000円であることからPERは10倍となっており、比較的割安といえる銘柄です。

一方、株価に対して1株あたりの純資産は1,000円となりPBRは1倍で標準並みですね。

最後に1株あたりの純資産に対するEPSは100円でROE10%と悪くない水準です。

したがって、この企業は収益性は比較的良好(PBRとROEから)で、割安感がでているので、その他の情報次第で買いを検討しても良い銘柄。という判断ができます。

もちろん、各数値の基準は業種等で変動しますので、実際の分析では他の銘柄とも比較するようにして下さい。

まとめ

今回は銘柄選定に重要なPER・PBR・ROEの覚え方を図で解説してきました。

現在は四季報オンラインやスクリーニングサービス等を活用することで、PER,PBR,ROEを使って比較的簡単に銘柄を絞り込むことができるようになっています。

一方、各銘柄の指標の意味を知らなければ正確な分析をすることができず、結果的に利益を伸ばせない銘柄を掴んでしまうでしょう。

本記事で解説した3つの指標(PER,PBR,ROE)はどれも企業の実態を考察するのに有効な指標ですので、今後の分析に是非活用して下さい。

【無料】株システムトレードの教科書の記事は「システムトレードの達人」を使って検証しています。

↓↓↓↓↓

今ならシステムトレードの達人(無料版)がこちらよりダウンロードできます。

ぜひ手に入れてください!