目次

移動平均線から乖離した株は勝てる?を動画で解説!

※動画が見られない方は 移動平均線から乖離した株は勝てる? をご覧ください。

1.移動平均乖離率(価格乖離率)とは

「移動平均乖離率」とは、その名の通り、移動平均線から現在の株価がどの程度離れているかを「%(パーセント)」で表すテクニカル指標です。

「移動平均乖離率」が一般名称となっていますが、稀に「価格乖離率」と呼ぶトレーダーも居ます。

現在の株価が移動平均線のグラフの上側で推移している場合には、「プラス乖離」。

一方で、現在の株価が移動平均線のグラフの下側で推移している場合には、「マイナス乖離」と言われます。

移動平均乖離率の幅が大きいほど異常値であると考えられ、

株価が移動平均線から

プラス乖離しているほど「買われすぎ」

マイナス乖離しているほど「売られすぎ」

であると判断できます。

それでは、株価の買われすぎや売られすぎを判断するためのテクニカル指標である移動平均乖離率の計算式をご紹介します。

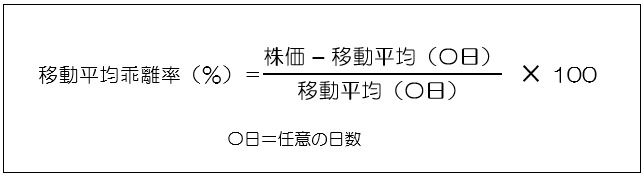

●移動平均乖離率の計算式

移動平均乖離率の計算式は、以下の通りです。

移動平均乖離率は、上記の計算式で求めることができます。

少し難しい計算式であり、これをわざわざ私たちが計算する必要はありません。

計算式ではなく、移動平均乖離率はどのように活用すべきかという点をしっかり覚えることが重要です。

文章だけでは移動平均乖離率の有用性をイメージしにくいと思います。

そこで、実際のチャートを確認してみましょう。

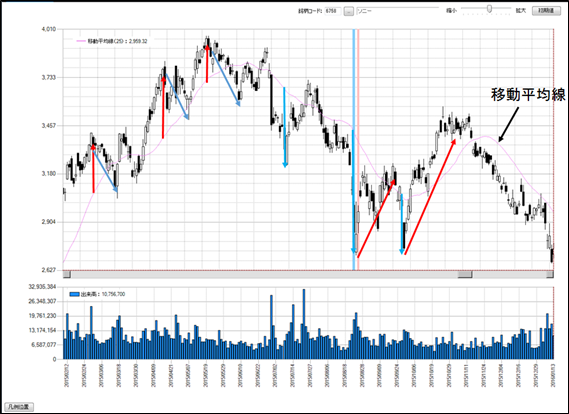

以下のチャートをご覧ください。

【移動平均乖離率の有用性】ソニー(6758) 2015年2月~2016年2月株価チャート

上記は、「ソニー(6758)」の株価チャートです。

ピンク線は、25日移動平均線の推移です。

上記のチャートを詳しく確認すると、25日移動平均線(ピンク線)よりも、株価が大きく上に乖離した後の株価は、下落していることが確認できます。

一方で、25日移動平均線よりも株価が下に大きく乖離した場合には、その後の株価は大きく反発していることが確認できます。

移動平均線と株価を比較して、

大きく上に乖離(プラス乖離)しているほど「買われすぎ」

大きく下に乖離(マイナス乖離)しているほど「売られすぎ」

と判断できるでしょう。

言い換えると、株価が移動平均線よりもプラス乖離していれば、そのタイミングで空売りをすれば、その後株価が下落して、利益となる可能性が高いと言えるでしょう。

そして、株価が移動平均線よりもマイナスに乖離しているほど、そのタイミングで買い付けすれば、その後株価が反発して、利益となる期待が持てるでしょう。

このように、移動平均乖離率は、視覚的にトレードのタイミングを判断しやすいことから、多くの投資家に活用されているテクニカル指標です。

この移動平均乖離率ですが、移動平均の日数によって、使い方や役割が少し異なっています。

2.移動平均乖離率の日数

移動平均の乖離率で使用される移動平均の日数は、複数存在します。

そして、移動平均の乖離率は、移動平均の日数によって、役割も大きく変化します。

移動平均線の日数に採用されることが多いのは、

「5日」「25日」「75日」「200日」「500日」などが挙げられます。

「5日」は約1週間の株価の動きをとらえることができます。

「25日」は約1か月、「75日」は3か月、「200日」は約1年、「500日」は約2年の株価の方向性を確認できます。

短い日数を採用した移動平均乖離率は、短期の株価の動きに対して、「買われすぎ」や「売られすぎ」を判断することができます。

一方で、長期の日数を採用した移動平均乖離率は、長期の株価のトレンドを掴むことができると言われています。

【参考:移動平均の日数別チャート】

さて、移動平均乖離率は、短期の買われすぎや売られすぎはもちろん、長期の株価のトレンドを掴むことができると言われており、非常に便利なテクニカル指標であると言えるでしょう。

「移動平均乖離率」を利用しない手はないでしょう。

ただし、そうは言っても、具体的にどのように活用したらよいかわかりません。

移動平均からどれくらい乖離したら、買いなのか、売りなのかわからないと、この移動平均乖離率をしっかり活用することは難しいでしょう。

そこで、以下では、22年分の株価データを活用して、移動平均乖離率の有効な活用手法を分析していきます。

3.移動平均乖離率の有効な活用手法

移動平均乖離率の活用手法について、過去22年分の株価データを活用して、分析してみましょう。

一般的に、5日移動平均乖離率は、5%~10%乖離していれば、買われすぎ、売られすぎを判断できると言われています。

つまり、現在の株価が5日移動平均線よりも、

+5%~+10%乖離していれば「買われすぎ」

-5%~-10%乖離していれば「売られすぎ」

と言われています。

そして、25日移動平均乖離率は、20%~30%乖離していれば、買われすぎ、売られすぎを判断できると言われています。

そこで、今回は、

① 5日移動平均乖離率が-10%以下になったら買い付けし、5日移動平均乖離率0%まで回復したら手仕舞いした場合

② 25日移動平均乖離率が-25%以下になったら買い付けし、25日移動平均乖離率0%まで回復したら手仕舞いした場合

の2通りについて分析します。

では、はじめに「①5日移動平均乖離率-10%以下で買い」の分析から行います。

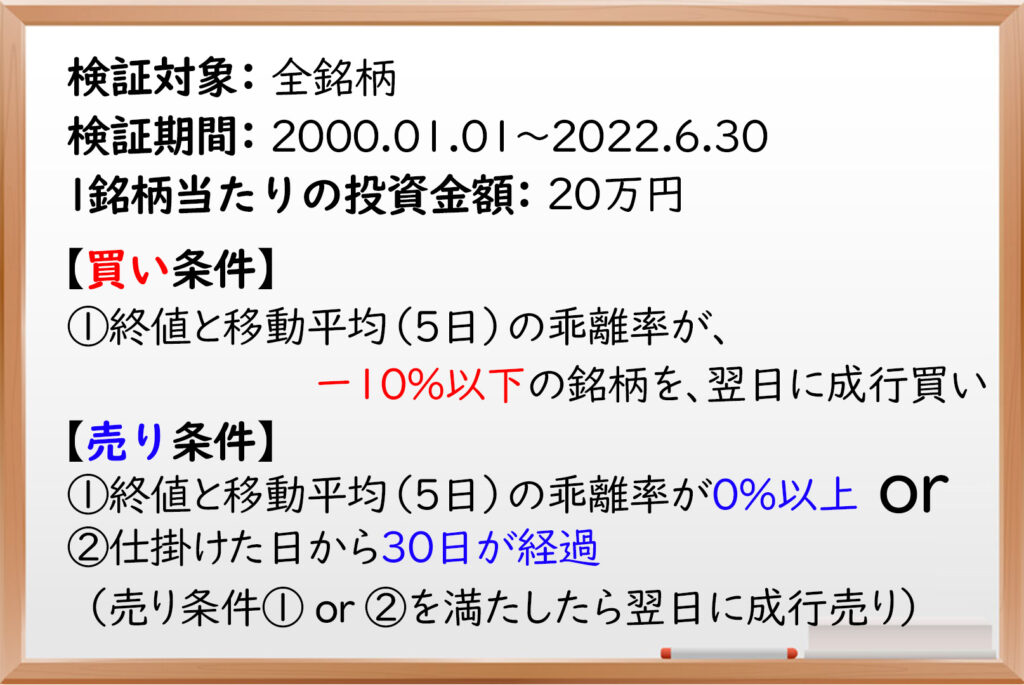

分析内容の詳細は、以下の通りです。

ⅰ.ルール詳細(5日移動平均乖離率-10%以下で買い付けした場合の有効性の検証)

上記が、今回の分析条件です。

上記が、今回の分析条件です。

「終値と移動平均(5日)の乖離率」が「-10%以下」の売られすぎの銘柄を買い付けし、

5日移動平均乖離率が「0%」に回復するか、保有日数が30日を経過したら手仕舞いします。

仮に、勝率が高く、1トレードあたりの平均損益がプラスならば、「移動平均乖離率」は統計的に有効なテクニカル指標と判断できるでしょう。

そして、5日移動平均乖離率が-10%以下の銘柄を買い付けする手法は、統計的に有効なトレード手法であると判断できるでしょう。

この「5日移動平均乖離率」の手法を用いることで、利益が期待できると言えます。

では、上記の条件で過去の株価データでトレードした場合に、どのような分析結果になるでしょうか。分析結果は以下をご覧下さい。

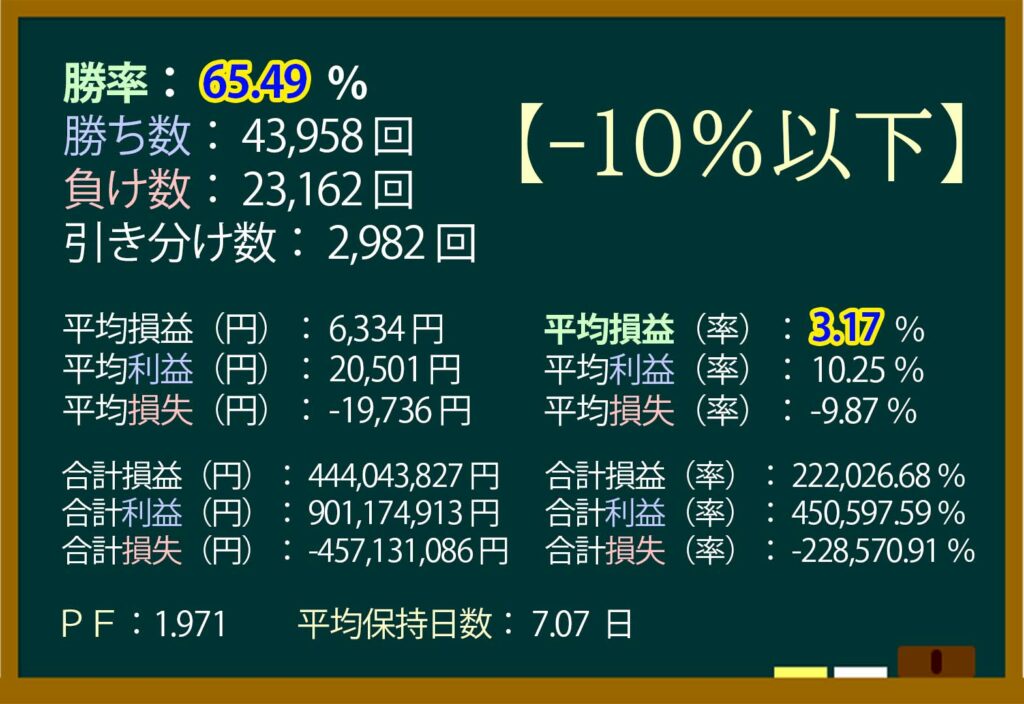

ⅱ.分析結果(5日移動平均乖離率-10%以下で買い付けした場合の有効性の検証)

分析結果を見てみると、勝率は65.49%、平均損益は3.17%です。

勝率は6割を超え、平均損益も3%を超える非常に大きなプラスです。

勝率も高く、平均損益も大きなプラスであることから、「5日移動平均乖離率-10%以下で買い付けする」戦略は統計的に有効な投資手法であると判断できるでしょう。

また、損益の推移のグラフを見ても、目立ったドローダウンもなく、おおむねきれいな右肩上がりの推移となっています。

移動平均乖離率を活用することで、私たちの投資チャンスが広がると言えるでしょう。

以上が、「①5日移動平均乖離率-10%以下で買い」の分析でした。

分析結果から、非常に有効な投資手法であることがわかりました。

では、「②25日移動平均乖離率が-25%以下で買い」はどうでしょうか?

移動平均の日数は異なりますが、こちらも「5日移動平均乖離率」と同様に利益が期待できる手法でしょうか。

では、「②25日移動平均乖離率が-25%以下で買い」の分析を行います。

分析内容の詳細は、以下の通りです。

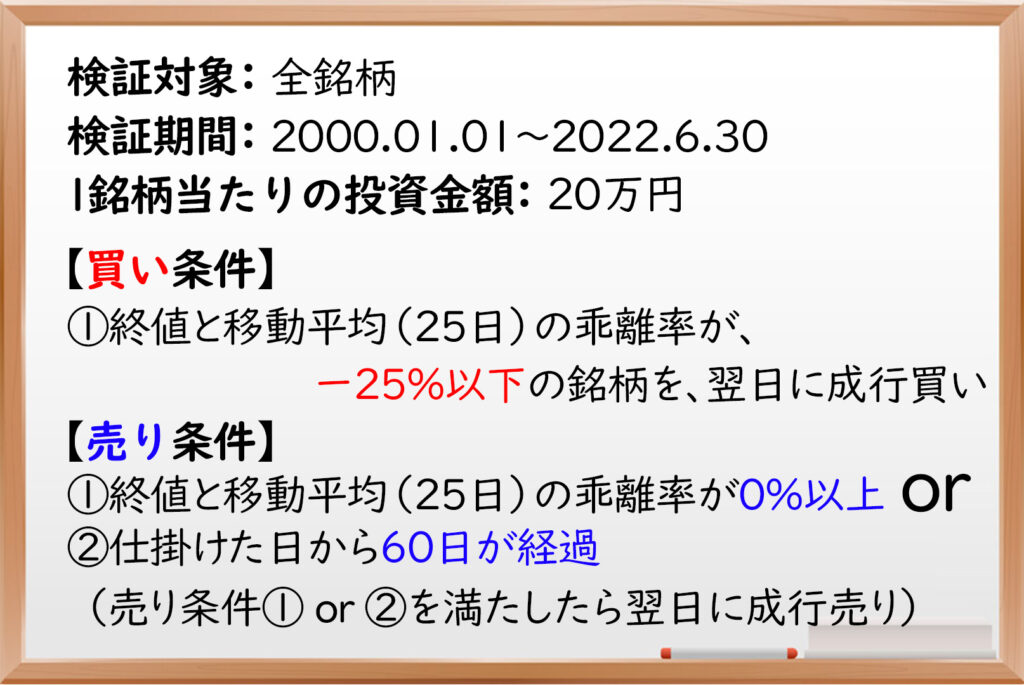

ⅲ.ルール詳細(25日移動平均乖離率-25%以下で買い付けした場合の有効性の検証)

上記が、今回の分析条件です。

「終値と移動平均(25日)の乖離率」が「-25%以下」の売られすぎの銘柄を買い付けし、

25日移動平均乖離率が「0%」に回復するか、保有日数が60日を経過したら手仕舞いします。

保有日数を60日としたのは、25日移動平均線が約1か月の株価の動きをチェックする日数であることから、それよりも長い日数を採用したいからです。

仮に、勝率が高く、1トレードあたりの平均損益がプラスならば、「移動平均乖離率」は統計的に有効なテクニカル指標と判断できるでしょう。

そして、25日移動平均乖離率が-25%以下の銘柄を買い付けする手法は、利益が期待できる投資手法であると判断できるでしょう。

では、上記の条件で過去の株価データでトレードした場合に、どのような分析結果になるでしょうか。分析結果は以下をご覧下さい。

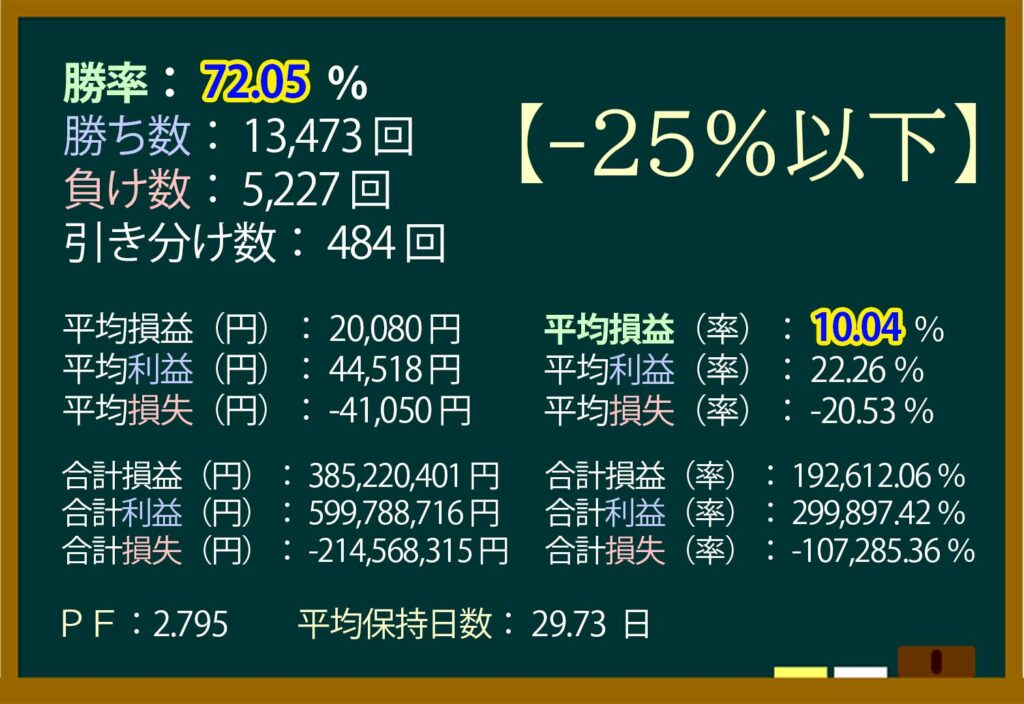

ⅳ.分析結果(25日移動平均乖離率-25%以下で買い付けした場合の有効性の検証)

分析結果を見てみると、勝率は72.05%、平均損益は10.04%です。

勝率は7割を超え、平均損益も10%を超える非常に大きなプラスです。

勝率が7割を超え、1回の利益も10%も超える大勝トレードであることから、「25日移動平均乖離率-25%以下で買い付けする」戦略は非常に有効な投資手法であると判断できるでしょう。

「5日移動平均乖離率」の成績「勝率: 65.49%、平均損益:3.17%」と比較すると、「25日移動平均乖離率」の成績は圧倒的に良好です。

「25日移動平均乖離率が-25%以下の銘柄」は、絶好のトレードチャンスと言えるでしょう。

なお、この「25日移動平均乖離率」は、好勝率好利益の素晴らしい投資手法ですが、一つだけ難点があります。

それは、トレードチャンスが少ないということです。

22年間の分析において、「5日移動平均乖離率」では、トレード回数が「67802回」です。

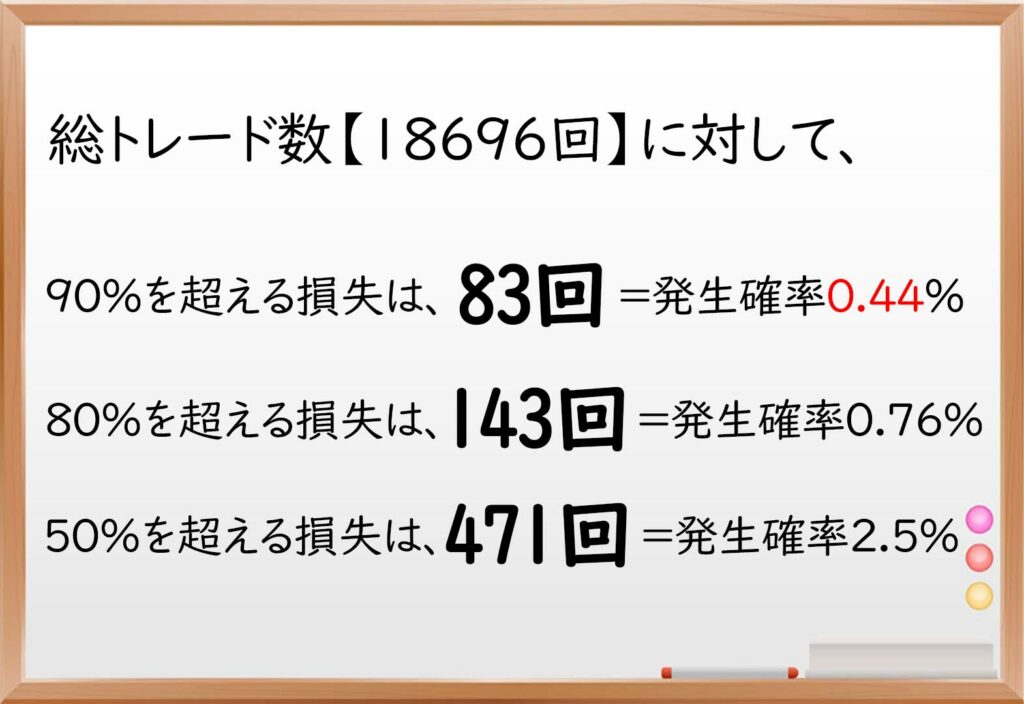

一方で「25日移動平均乖離率」は「18696回」です。

トレードチャンスが少ない分だけ、好勝率好利益ということです。

以上で、「②25日移動平均乖離率-25%以下で買い」の分析は完了です。

「5日移動平均乖離率」と「25日移動平均乖離率」ともに、統計的に有効な投資手法であることがわかりました。

勝率と平均損益ともに非常に良好であり、活用しない手はないでしょう。

4.移動平均乖離率を使ったスクリーニング方法

「移動平均乖離率」を使った投資手法は、利益が期待できる有効な手法であることがわかりました。

では、この「移動平均乖離率」を使った投資手法を実際の運用で活用するにはどうすればよいでしょうか。

先ほどの検証では、以下の投資手法が有効であることがわかりました。

①5日移動平均乖離率が-10%以下になったら買い付けし、5日移動平均乖離率0%まで回復したら手仕舞いした場合

②25日移動平均乖離率が-25%以下になったら買い付けし、25日移動平均乖離率0%まで回復したら手仕舞いした場合

よって、「5日移動平均乖離率-10%以下」もしくは、「25日移動平均乖離率-25%以下」の銘柄を探し出すことができれば、

利益が期待できる銘柄を見つけ出すことができます。

これらの銘柄を探すには、「Yahoo!ファイナンス」を活用すれば、簡単に見つけ出すことができます。

出典:Yahoo!ファイナンス 高乖離率(25日・マイナス)ランキング

上記のように、Yahoo!ファイナンスでは、25日移動平均乖離率がマイナス乖離している銘柄を毎日ランキング形式で掲載しています。

これを活用すれば、すぐに「25日移動平均乖離率-25%以下」の銘柄を探し出すことができるでしょう。

また、「Yahoo!ファイナンス」以外にも、証券会社のスクリーニング機能を活用することで、簡単に「移動平均乖離率」に該当する銘柄を見つけることができます。

最近の証券会社のスクリーニング機能は非常に便利ですので、

「25日移動平均乖離率-25%以下」

「5日移動平均乖離率-10%以下」

の銘柄をすぐに探してくれます。

移動平均乖離率がわかるアプリ一覧

スマートフォンでテクニカルチェックを行う方は、以下のアプリを使えば移動平均乖離率をスマホでも確認することが可能です。

- SBI証券 株アプリ

- iSPEED

ちなみに、iSPEEDだと移動平均乖離率の他にも、少しマニアックな手法である出来高乖離率も確認できるようになっています。

5.移動平均乖離率を使う場合の注意点

これまでの分析から、「移動平均乖離率」を使った投資手法は、好勝率好利益であることがわかりました。

しかし、一点だけ注意してほしいことがあります。

移動平均乖離率の数値が低すぎる銘柄は、倒産リスクがあるという点です。

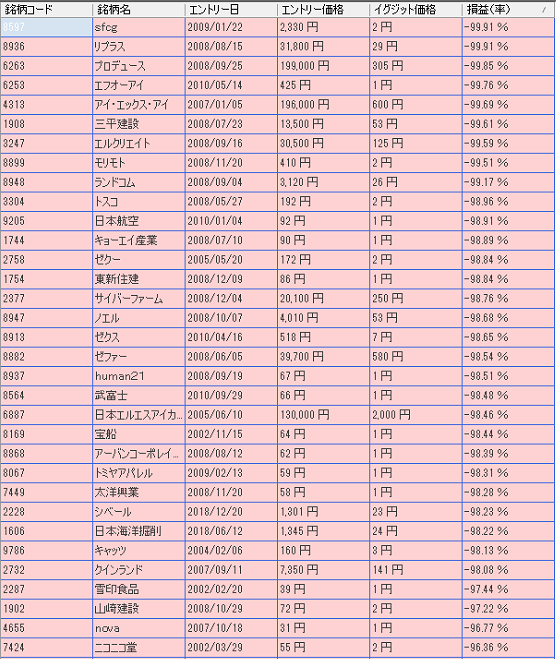

先ほどの分析結果で、大きな損失を被ったトレードを確認してみましょう。

上記のように、損失率が「90%」を超えているトレードがいくつもあることが確認できます。

となっています。

大多数のトレードは、好勝率好利益ですが、まれに、大きな損失を被るトレードがでることがあるということです。

「移動平均乖離率」がマイナスに大きく乖離している銘柄とは、株価が急落している銘柄ということです。

株価が急落しているということは、必ず原因があります。

その原因が、「会社が倒産する可能性が高い」ことや、「会社に致命的な影響がある不祥事」の場合には、

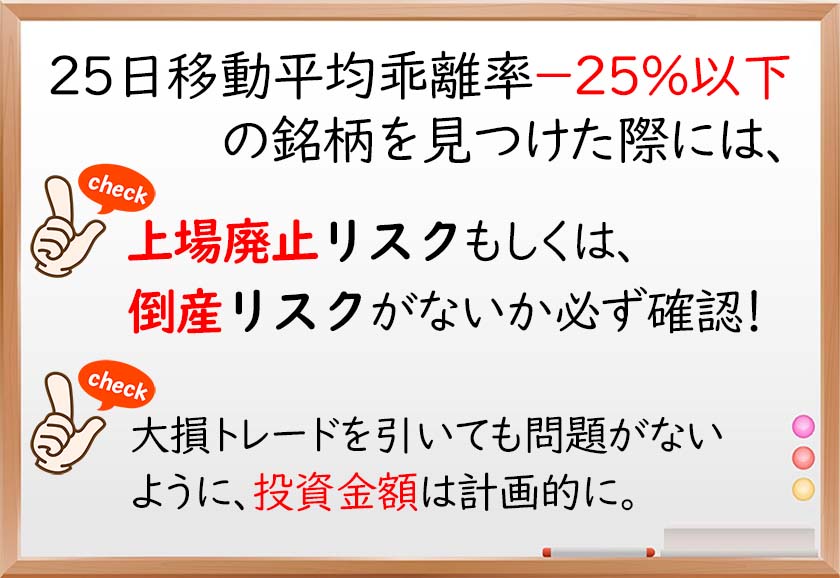

「25日移動平均乖離率-25%以下」で買い付けしても、株価が反発せずにそのまま下落し続ける可能性があるため要注意。

従って、「25日移動平均乖離率-25%以下」の銘柄を見つけた際には、倒産リスクがないか、上場廃止リスクがないかという点は、買い付けする前に必ず確認したうえで行ってください。

また、万が一、大損トレードを引いても問題がないように、投資する金額にも注意してください。

運用資産の大半を集中投資すると、取り返しのつかない損失になります。

よって、「移動平均乖離率」の投資には、運用資産のほんの1部にしたほうが良いでしょう。

好勝率好利益の裏には、万が一のリスクが潜んでいることには、十分に注意してください。

ただし、しっかりとリスクを把握し、そのリスクをコントロールできれば、「移動平均乖離率」を活用した手法は、非常に便利であると言えます。

視覚的に買い付けするタイミングや手仕舞いのタイミングが判断しやすい移動平均乖離率は、私たち投資家にとっては非常に心強い武器となることでしょう。

ぜひ、今回の分析結果をもとに、あなたのトレードに役立ててみてはいかがでしょうか。

【無料】株システムトレードの教科書の記事は「システムトレードの達人」を使って検証しています。

↓↓↓↓↓

今ならシステムトレードの達人(無料版)がこちらよりダウンロードできます。

ぜひ手に入れてください!