目次

MACDはダマシの対策が重要

株式投資では様々なインディケーターが用いられており、その中でもMACDは相場の過熱感が把握できるとても有用なツールです。

一見すると専門性が高く中上級者仕様にも思えますが、実際のところはとても簡単に設定できる上に、「売られすぎ」「買われすぎ」も一目で分かるため、トレードスキルを問わず活用していけるでしょう。

ただし、そんな便利なMACDにも「ダマシが多い」というデメリットがあり、利益を重ねたいのなら当然回避しなければなりません。

そこで本記事では、MACDのダマシ回避におすすめの組み合わせを網羅的に解説します。

現在ダマシに困っている初心者は、ぜひ参考にしてください。

MACDとは

MACD(マックディー)とは「Moving Average Convergence / Divergence Trading Method」の略称であり、移動平均線を応用したテクニカル指標です。

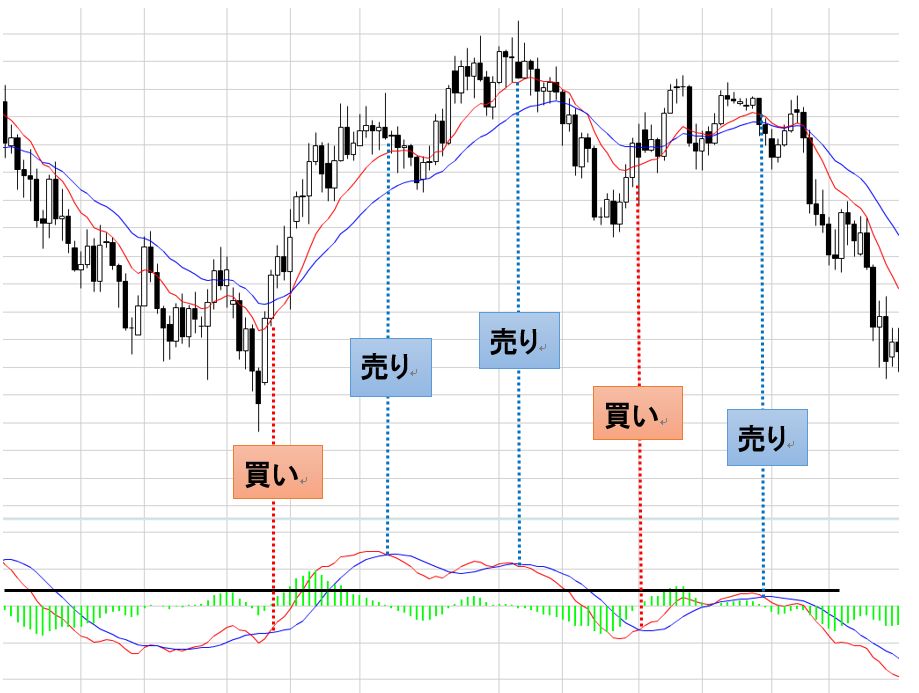

期間の異なる2本の「移動平均線の差」を1本の線で示した「MACD線」と、MACD線の移動平均である「シグナル線」をを用いており、以下2つのサインから相場のトレンド・過熱感を判断します。

- MACD線とシグナル線の交差

- MACD線のゼロライン抜け

参考までに、MACD線がシグナル線を下から上に抜けたら買いサインとなる「ゴールデンクロス」、逆に上から下に抜けた場合は「デッドクロス」という売りサインとして活用が可能。

参照:trade-labo

そして、「MACD線のゼロライン抜けサイン」は、MACD線がゼロラインを上に抜いたら上昇トレンドと判断し、下方向に転換した場合は下降トレンドとなります。

MACDの基本的な手法は以上の2通りですが、その他にもトレーダーが独自考案したものが多数発信されているため、自分好みのスタイルを見つけると良いでしょう。

MACDはだましも多い

MACDは、視覚的にわかりやすく設定も簡単なことから、トレーダーのレベルを問わず活用できます。

しかしながら、先行指標に位置付けられるテクニカルツールなので、比較的ダマシが多いデメリットがあるのです。

ちなみに、先行指標とは現在までの値動きから、将来の相場転換の可能性を予測してサインを表示することを指しており、予測回数の多さに比例してダマシも増加。

加えて「MACDを売買サインに使っている投資家が多い」と踏んだ機関投資家が、MACDのサインが出た直後に「わざと反対売買」を入れてダマシにするケースもあり、たびたび個人投資家によるパニック売買が発生しています。

MACDのだまし回避におすすめの組み合わせ

ここからは、MACDのダマシ回避におすすめの組み合わせを3つ確認していきましょう。

- MACDと株価を使う:MACDのダイバージェンスを利用する

- MACDと遅行指標を組み合わせる:RSIなど

- MACDと他の先行指標を組み合わせる

株式投資の勝率を高めるためにも、ぜひ参考にしてください。

MACDと株価を使う:MACDのダイバージェンスを利用する

MACDのダマシを回避するには、株価を使ったダイバージェンスを利用するのがおすすめです。

MACDは先行指標である一方、株価は「先行指標と遅行指標の中間」にあるもの。すなわち現在を表す指標となります。

そして、ダイバージェンスは株価(現在指標)とMACD(先行指標)が逆の動きをしている状態。

具体的に、株価は高値を切り下げる下降トレンドであるにも関わらず、MACD線はゴールデンクロスとなった場合、相場の裏側では買いが集まっている可能性があるため、買いサインです。

他方、MACD線はデッドクロスでありながら、株価が上昇トレンドなら上昇トレンドから転換する可能性があるので売りサインとなります。

参照:trade-labo

上記はエントリー回数が減ってしまうものの、MACDのサインに株価ベースの観測を加えることによって、ダマシも減らせるのです。

MACDと遅行指標を組み合わせる:RSIなど

先行指標であるMACDに遅行指標のツールを組み合わせるのも、ダマシ回避に効果的な対策といえるでしょう。

実は、テクニカル分析に用いられるインディケーターのほとんどは、現在の株価をもとに算出される遅行指標であり、大きくトレンド系とオシレーター系の2種類に分かれています。

たとえば、トレンド系の遅行指標は「移動平均線」「ボリンジャーバンド」などが代表的であり、オシレーター系なら「RSI(相対力指数)」「ストキャスティクス」が挙げらるでしょう。

特に、RSIとMACDの組み合わせた最もポピュラーなダマシ回避術の1つとなっており、初心者でも簡単に実践が可能です。

まず、RSIは30%以下で売られ過ぎ、70%以上で買われ過ぎ水準となるため、もしRSIが30%以下になってから上昇し、MACDでも買いサインが出たら、買いエントリーと判断します。

逆に、RSIが70%以上から下落し始め、MACDで売りサインが出た際は売りサインとなり、非常にシンプルなのです。

参照:sevendata

今回はRSIを例に挙げましたが、どの遅行指標でも「MACDのサインにフィルターかける」という基本は変わりません。互いの性質を補助させることによって、ダマシの回避できるでしょう。

MACDと他の先行指標を組み合わせる

先行指標であるMACDに、他の先行指標を組み合わせる方法も有効です。

簡単なイメージとしては、医療における「セカンドオピニオン」が最も近いでしょう。

MACDが上昇トレンドを示している一方で、別の先行指標は下落トレンドを示していれば「MACDはだましの可能性があるかもしれない」と考えられます。

具体的なインディケーターは、フィボナッチ・リトレースメント、クライアントセンチメントなどがおすすめ。

もちろん、「MACDが正しいケース」もありますが、真贋判定のフィルターは大いに越したことはありませんよ。

まとめ

本記事では、MACDの概要とダマシ回避におすすめの組み合わせについて解説してきました。

MACDは有用なツールである反面、ダマシも相応に多いデメリットがありますが、以下の組み合わせを試すことで判断しやすくなるでしょう。

- MACDと株価を使う

- MACDと遅行指標を組み合わせる

- MACDと他の先行指標を組み合わせる

特に、MACDと遅行指標の組み合わせは最もポピュラーであり、RSIやボリンジャーバンドと組み合わせれば、視覚的にダマシが観測できます。

現在ダマシに悩んでいる初心者は、ぜひ参考にしてください。

【無料】株システムトレードの教科書の記事は「システムトレードの達人」を使って検証しています。

↓↓↓↓↓

今ならシステムトレードの達人(無料版)がこちらよりダウンロードできます。

ぜひ手に入れてください!

参照:

参照: