今回は、「株価の暴落は買いか?」ということを詳しく分析します。

株式投資を行っていると、必ず避けて通れない道が「暴落」です。

その名の通り、株価が急に大きく下落することから、私たち投資家にとっては、天敵とも呼べる事態です。

保有している銘柄の株価が暴落すると、せっかく積み上げてきた資産が大きく減少するので、出来る限り暴落する銘柄を掴みたくないでしょう。

その一方で、「株価の暴落は買いのチャンスだ」という話もよく聞きます。

株価の暴落を狙った投資戦略として「逆張り戦略」といった手法もあり、この逆張り戦略を詳しく取り上げた書籍やネット上のコラムを良く見かけます。

「株価の暴落は危険だ」という発想も、

「株価の暴落は買いだ」という発想も、

それぞれ理にかなっているように感じますが、

果たして、どちらが正しいのでしょうか?

そこで、今回は過去の株価のデータ20年分を使って、株価の暴落について、詳しく分析してみましょう。

ただ、その前に、そもそも「株価の暴落」とは、どういったもので、どういう理由から起こるのかを確認しましょう。

目次

1.株価の暴落とは?

「株価の暴落」とは、その言葉どおり、株価が急に大きく下落することを指します。

報道などでも、

「〇〇の株価が暴落した」

「〇〇によって日本株市場の株価が暴落した」

といった言葉が連日使われています。

あなたも、株式投資を行っていれば、少なくとも一度は耳にした言葉でしょう。

この「株価の暴落」ですが、大きく分けると2種類に分けることが出来ます。

それは、以下の2種類です。

①個別銘柄の株価の暴落

②市場全体の株価の暴落

一口に「株価の暴落」と言っても、「個別銘柄の株価の暴落」と「市場全体の株価の暴落」では意味合いが全く異なります。

そこで、「個別銘柄の株価の暴落」と「市場全体の株価の暴落」について、それぞれ確認してみましょう。

はじめは、「①個別銘柄の株価の暴落」です。

①個別銘柄の株価の暴落

「個別銘柄の株価の暴落」は、ある1企業独自の理由で、その銘柄の株価が暴落することを表しています。

企業独自の要因で株価の暴落が発生する要因としては、

・商品の欠陥(例:自動車のブレーキがきかない)

・食中毒

・粉飾決算

・社長逮捕

・業績予想の下方修正

等、多岐にわたります。

一個一個挙げているとキリがないのですが、一言でまとめると、「企業の成長性に不安が生じた」場合に、株価が暴落します。

上記で挙げたような事態(不祥事)が発生することで、投資家が思い描いていた成長ストーリーから外れ、企業の継続性に疑念が生じたときに株価が暴落します。

特に、上場廃止や倒産のリスクが意識されるような事態の場合には、株価が連日ストップ安となり、株価が1円まで下がるケースもあります。

その一方で、不祥事は発生し、一時的に株価が暴落したものの、その後反発して、元の株価水準に戻るケースもあります。

これが、「株価の暴落は危険だ」という発想と、「株価の暴落は買いだ」という発想の相反する考えが存在する理由でしょう。

不祥事が発生したときの、株価が暴落するイメージは、言葉だけでは伝わりにくいでしょう。

そこで、過去の不祥事銘柄の株価のチャートを用意しました。

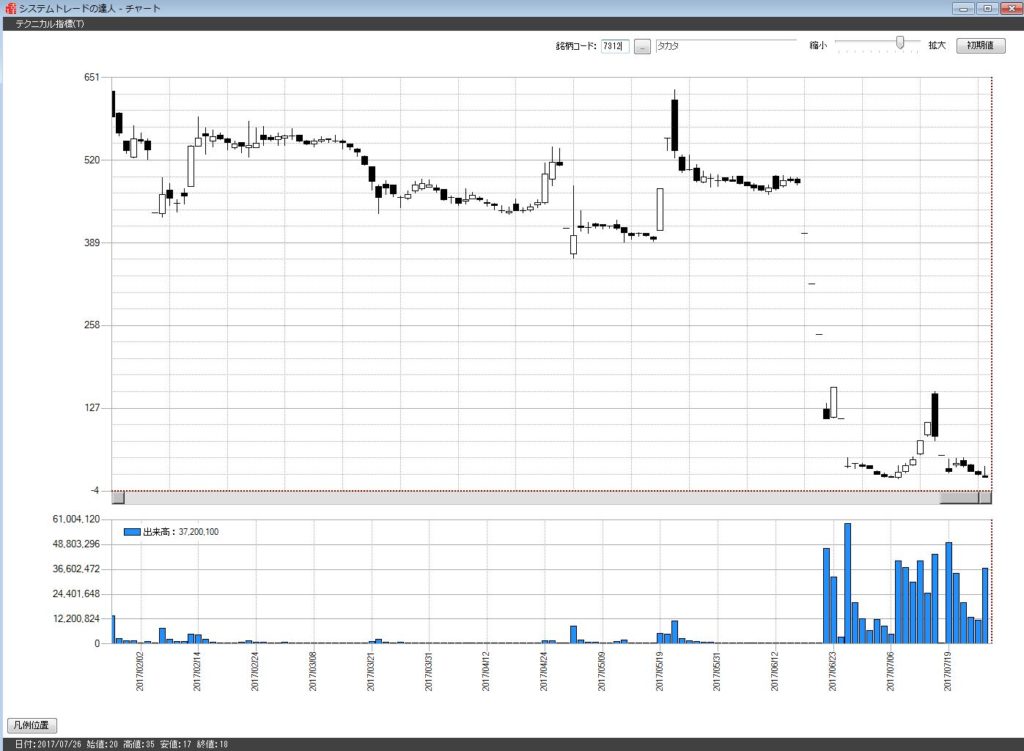

【参考例①】タカタ(7312) エアバッグの破裂問題による経営悪化

「タカタ(7312)[現在は上場廃止]」は、自動車のエアバックを製造する国内大手企業でした。

同社製のエアバックが破裂するといった欠陥が発生し、2009年米国で自動車死亡事故が発生し、問題が表面化しました。

同社製のエアバックを利用している自動車メーカーが多く、世界的かつ大規模なリコールが起こりました。

その結果、巨額の債務を同社は抱えることになり、2017年に同社は民事再生法を申請し、倒産しました。

2017年6月15日に新聞社が同社の民事再生法申請を報じ、15日時点では484円だった株価は、一時15円まで下落しました。

その後一時的に株価は回復したものの、結局、上場廃止が決定し、株の無価値化が決定しました。

上記はあくまでも一例ですが、不祥事の発生によって株価が暴落し、最終的に上場廃止や倒産に追い込まれるケースがあります。

今回紹介した「タカタ(7312)[現在は上場廃止]」は、有名企業であったこともあり、当時は連日ワイドショーでも報道され、あまり株式投資に詳しくない人でも知っているニュースです。

大企業であれば、報道されますが、中小型株であれば、目立った報道はされません。

アベノミクス相場以降、あまり企業倒産の報道は見ませんが、上場廃止や倒産による株価の暴落は、めったにないケースではなく、1年に数社は起こるような、決して珍しい事態ではありません。

では、もう一例、不祥事によって個別銘柄の株価が暴落したケースを見てみましょう。

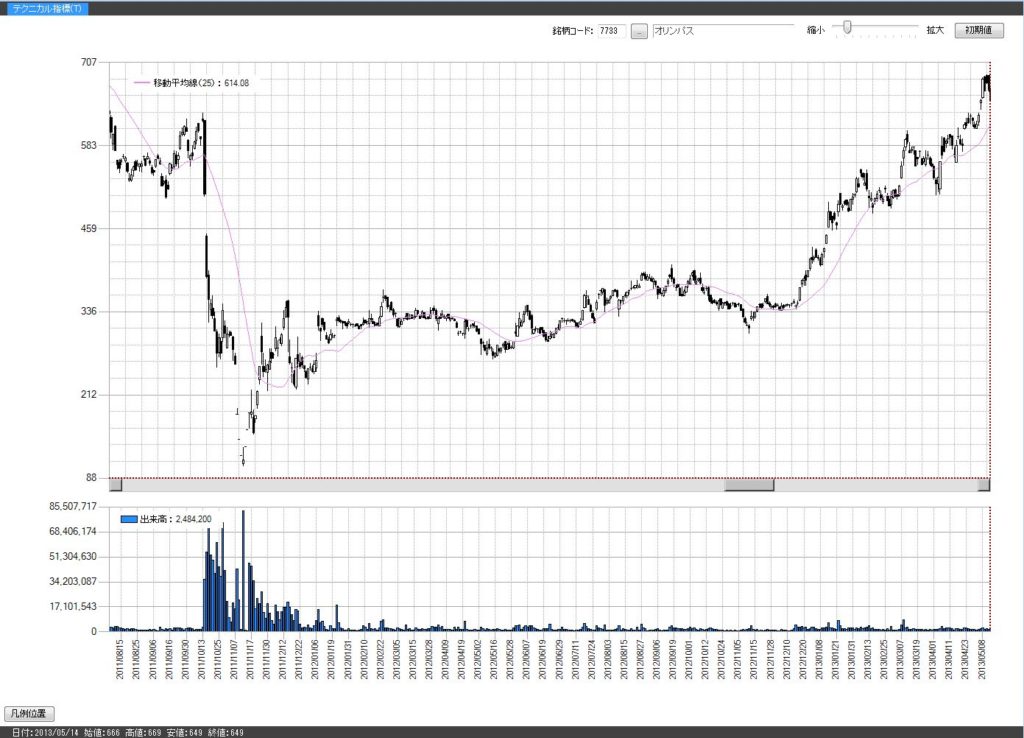

【参考例②】オリンパス(7733) による経営悪化

「オリンパス(7733)」は、消化器内視鏡の世界シェア7割の企業です。

カメラやその周辺機器の製造も手掛けています。

同社は、バブル期に資産運用という名目で多額の投資を行い、バブル崩壊後に、投資の失敗によって巨額の損失を抱えました。

本来であれば、その損失を企業決算で報告しなければならないにも関わらず、その損失を隠し、財務報告書を改ざんしました。

いわゆる「粉飾決算」です。

こちらも、世界的に有名な企業であったこともあり、粉飾決算が発覚した2011年当時は連日ワイドショーでも報道されました。

粉飾決算が発覚し、巨額の損失を抱えていることが分かったことで、経営状況の悪化や、上場廃止のリスクがあると判断され、同社の株価が暴落しました。

粉飾決算が発覚する前の株価は620円でしたが、一時115円まで暴落しています。

しかし、その後上場廃止のリスクを回避できたことから、株価の暴落は落ち着き、反発に転じました。

もともと本業の業績は堅調であったことから、2013年には粉飾決算前の株価を越えて上昇しました。

上記はあくまでも一例ですが、不祥事の発生によって株価が暴落したものの、上場廃止や倒産に至らず株価が回復するケースもあります。

個別銘柄の株価が暴落し、その後回復するか否かは、不祥事の内容がその企業の経営状況に致命的な問題かどうか、上場廃止になるかならないかで決まると言えるでしょう。

この見極めが上手く行けば、株価が暴落したタイミングを狙って、その暴落銘柄を買い付けし、上手くその後の株価上昇を掴めるでしょう。

しかし、ひとたび見通しを間違うと、大きな損失を被るリスクがあることから、ハイリスク・ハイリターンの投資と言えそうです。

では、株価が暴落している個別銘柄をトレードするとどのような成績になるか分析してみましょう。

世間一般では、個別銘柄の株価の暴落は買いだという見方もあれば、非常に危険な投資だという見方もあります。

そこで、以下では、21年分の株価データを活用して、個別銘柄の株価の暴落が買いのチャンスなのかという点を徹底的に分析していきます。

個別銘柄の株価の暴落が買いのチャンスかどうかを分析するために、今回は、以下の内容で分析してみました。

ⅰ.ルール詳細(個別銘柄の株価の暴落は買いのチャンスか?)

===========================================

検証対象:全銘柄

検証期間:2000/01/01~2020/12/31

1銘柄当たりの投資金額:20万円

【買い条件】

・「終値と移動平均(25日)の乖離率が-25%以下」となった銘柄を、翌日に成行買い

※上記を満たす銘柄が全上場銘柄の中で10銘柄以下の場合のみ仕掛ける

【売り条件】

・含み益が10%以上 または、

・仕掛けた日から25日以上が経過

上記2つのどちらの条件を満たした翌日に成行売り

===========================================

上記が、今回の分析条件です。

「終値と移動平均(25日)の乖離率が-25%以下」となった銘柄は、短期的に大きく株価が下落していることを表しています。

これを満たす銘柄は、通常の相場ではほとんど発生しておらず、満たした場合でも、1~3銘柄程度しかありません。

よって、今回は、「株価が暴落した」という定義を、「終値と移動平均(25日)の乖離率が-25%以下」としました。

なお、もう一つ仕掛ける条件として、「終値と移動平均(25日)の乖離率が-25%以下」を満たす銘柄が、全上場銘柄の中で10銘柄以下の日だけ仕掛けるという制限を設けました。

この条件を満たす銘柄が10銘柄以上ある日の相場は、短期的に大きく下落している可能性が高いです。

個別銘柄の不祥事による分析をする際には、株式市場全体の暴落時はトレードすべきではないと判断しました。

また、手仕舞いの条件には、「含み益が10%以上」

または、「仕掛けた日から25日以上が経過」と設定しました。

ある程度利益が出た場合か、ある程度日にちが経ったら強制的に手仕舞いします。

仮に、勝率が高く、1トレードあたりの平均損益がプラスならば、個別銘柄の株価が暴落したタイミングは買いのチャンスと言えるでしょう。

では、上記の条件で過去の株価データでトレードした場合に、どのような検証結果になるでしょうか。分析結果は以下をご覧下さい。

ⅱ.検証結果(個別銘柄の株価の暴落は買いのチャンスか?)

勝率: 51.76 %

勝ち数: 1,469 回

負け数: 1,369 回

引き分け数: 146 回

平均損益(円): -1,347 円 平均損益(率): -0.67 %

平均利益(円): 42,455 円 平均利益(率): 21.23 %

平均損失(円): -48,492 円 平均損失(率): -24.25 %

合計損益(円): -4,018,302 円 合計損益(率): -2,009.14 %

合計利益(円): 62,366,997 円 合計利益(率): 31,183.82 %

合計損失(円): -66,385,299 円 合計損失(率): -33,192.96 %

PF: 0.939

平均保持日数: 18.18 日

以上が、分析結果です。

分析結果を見てみると、勝率は 52.19 %、平均損益は -0.35% です。

勝率は5割を超えるものの、平均損益はマイナスとなっています。

平均損益がマイナスとなっていることから、「個別銘柄の株価の暴落」は買いのチャンスではないと判断できるでしょう。

より詳しく分析を進めると、平均損益は 21.23 %、平均損失は -24.25 %です。

勝った場合は大きな利益、負けた場合も大きな利益です。

ただし勝率が5割なので、ほぼギャンブルに近い投資と言えるでしょう。

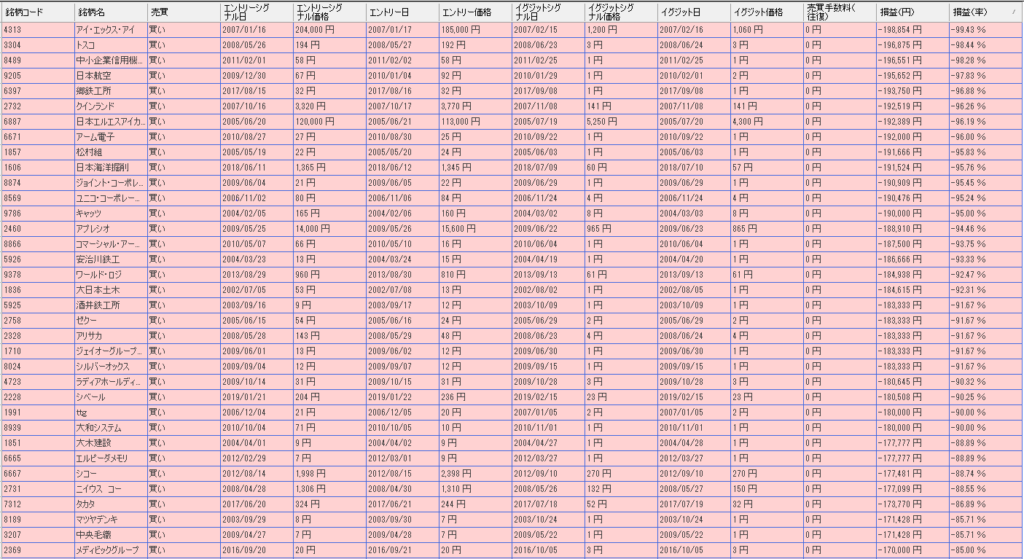

また、実際にトレードした銘柄の損益を分析すると、以下のようなトレードが発生していました。

上記を確認すると、損失が8割を超えているトレードが散見されます。

総トレード数2984回のうち、損失が50%を超えたトレード回数は164回でした。

よって、「164回÷2984回=約5.5%」が50%を超える損失です。

言い換えると、100回に約5回は大損トレードです。

これらの分析結果を総合すると、個別銘柄の株価の暴落が買いのチャンスではないと判断できるでしょう。

個別銘柄の株価の暴落を狙った投資は、非常にギャンブル性の高い投資と言えそうです。

下手に手を出すと、不用意な損失を被るリスクが高いので、こういった暴落銘柄に手を出す場合には、慎重な投資が求められるでしょう。

以上が、「①個別銘柄の株価の暴落」の解説および、分析結果です。

いかがだったでしょうか。

分析してみると、非常に危険な投資であることが分かりました。

では、次に「②市場全体の株価の暴落」について確認していきます。

②市場全体の株価の暴落

「市場全体の株価の暴落」は、株式市場全体に大きな悪影響を与える事態が発生し、市場全体の株価が暴落することを表しています。

先ほどの「個別銘柄の株価の暴落」とは異なり、1企業の業績悪化にとどまることなく、日本株市場に上場している幅広い銘柄で業績の悪化が懸念される事態を指します。

市場全体の株価の暴落が発生する要因としては、

・経済悪化(例:バブル崩壊)

・政治リスク(例:戦争、政権交代)

・天災(例:大地震)

等が挙げられます。

細かく説明するとキリがありませんが、一言でまとめると、「国の成長性に不安が生じた」場合に、株価が暴落します。

国に経済に大きなダメージを与えるような事態が発生することで、株式市場が悲観一色になり、売りが売りを生み、株価が暴落します。

このときは、どれだけ業績が好調な銘柄でも関係なく、大企業であろうと中小企業であろうと、幅広い銘柄の株価が暴落します。

上場している大半の銘柄の株価が暴落することから、投資家の多くが損失を抱えます。

中には、株式投資自体を辞めなければならないほど損失を被る投資家も出てしまう、非常に恐ろしい事態となることもあります。

市場全体の暴落は、退場者が出るような暴落であることから、とても怖いものです。

しかし、その一方で、暴落のピークに仕掛けることが出来れば、その後の反発相場で大きな利益を得られるチャンスとも言えます。

市場全体の株価が暴落するイメージは、言葉だけでは伝わりにくいでしょう。

そこで、過去の不祥事銘柄の株価のチャートを用意しました。

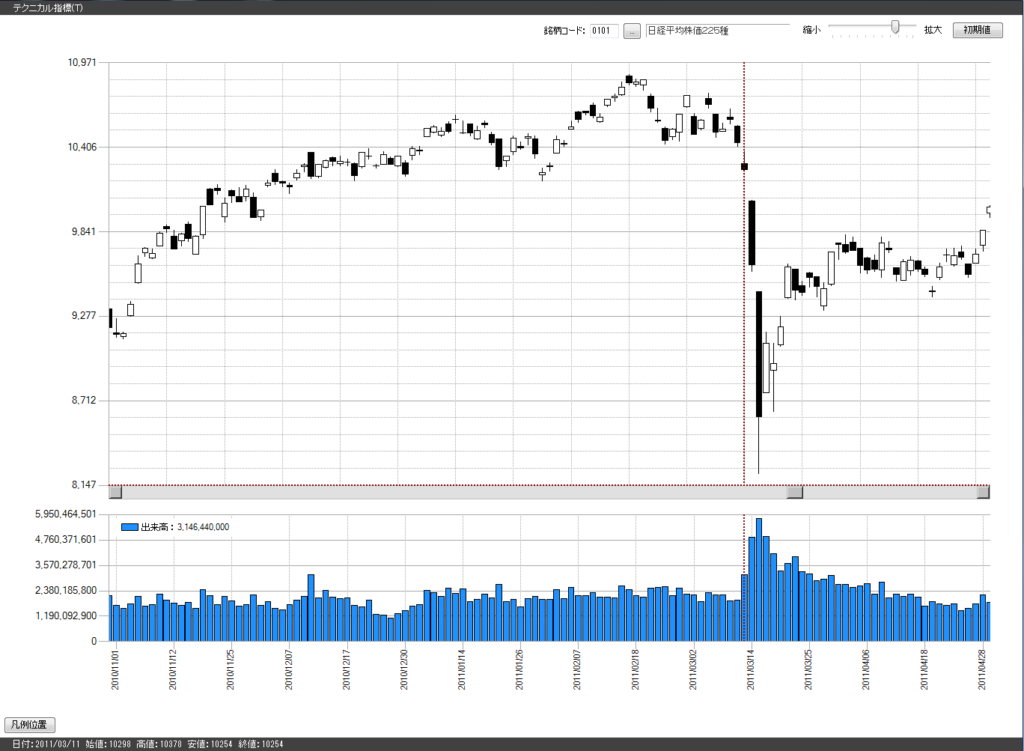

【参考例③】日経平均株価 東日本大震災の発生による株価暴落[2011年3月11日]

上記は、「日経平均株価」の2010年11月から2011年4月までのチャートです。

2011年3月11日午後2時46分頃に東日本大震災が発生しました。

大地震の発生直後から株式市場の株価は暴落しました。

翌営業日以降も、震災の被害状況が大きいことから売りが加速し、日経平均株価は、3営業日で約2000円も暴落しました。

しかし、暴落のピークを迎えた後は、株価は反発して、徐々に株価は回復しています。

では、もう一例、市場全体の株価が暴落したケースを見てみましょう。

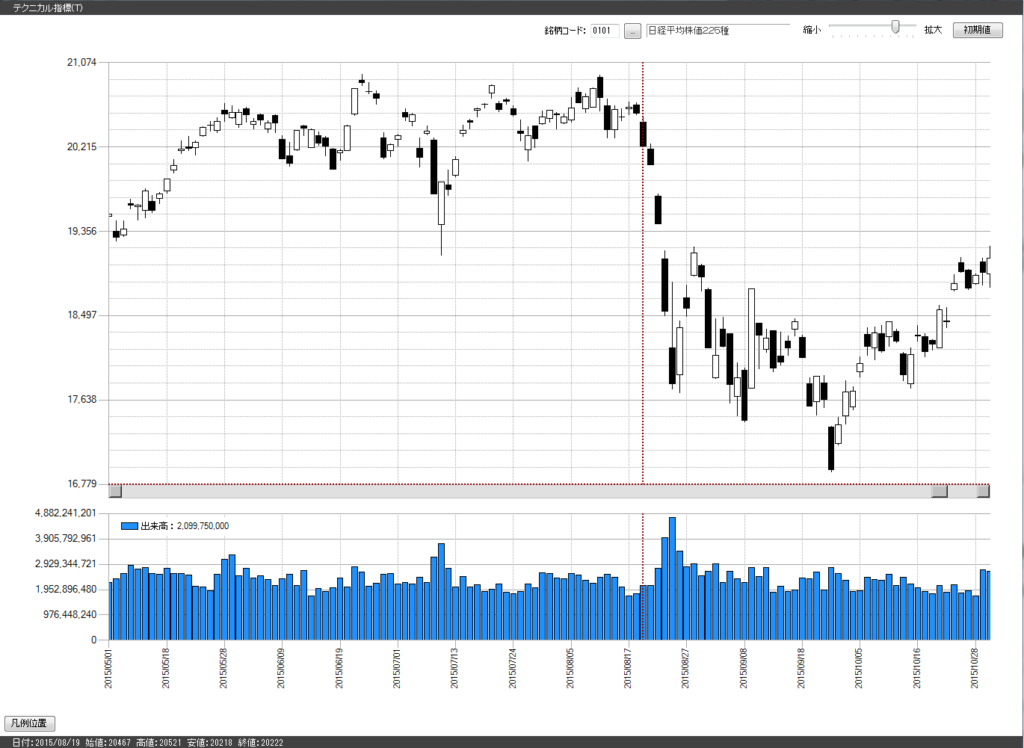

【参考例④】日経平均株価 チャイナショック発生による株価暴落[2015年8月19日]

上記は、「日経平均株価」の2015年5月から2015年10月までのチャートです。

2015年8月公表の中国の輸出入の減少や製造業購買担当者景気指数(PMI)は、市場想定よりも大幅に悪化していました。

その影響で、中国経済の景気底割れ懸念が一気に噴出しました。

そして、その流れでNYダウは一時1日で1,000ドルを割るまで下落し、世界的な株価の暴落に波及しました。

日経平均株価も、この影響で急落し、わずか5営業日で約2500円急落しました。

一時的に反発したものの、その後も少しずつ株価は下落し続け、暴落前の日経平均株価2万台から1万6000円台まで暴落しています。

暴落のピークを迎えた後は、急速に反発に転じ、株価は回復しています。

上記の2つの例はあくまでも一例ですが、市場全体の株価が暴落するケースは、年に1回程度発生します。

実は、この市場全体の株価の暴落は、ある一部の投資家の間は、絶好のトレードチャンスと言われています。

それは、市場全体の株価の暴落は、個別銘柄の反発とは異なり、いずれ時が過ぎれば、反発するからです。

過去の市場全体の株価の暴落を分析すると、その傾向がはっきり出ています。

つまり、暴落のピークを上手く掴むことが出来れば、その後の株式市場の反発で大きな利益を得られるでしょう。

ただし、暴落のピークを見誤ると大きな損失を被るリスクがあることから、やはりハイリスク・ハイリターンの投資と言えそうです。

では、果たして過去20年の株価データから、市場全体の株価が暴落しているタイミングでトレードするとどのような成績になるか分析してみましょう。

世間一般では、市場全体の株価の暴落は危険だという見方が強いですが、ある一部の投資家の間では、絶好のチャンスという見方もあります。

そこで、以下では、20年分の株価データを活用して、市場全体の株価の暴落が買いのチャンスなのかという点を徹底的に分析していきます。

市場全体の株価の暴落が買いのチャンスかどうかを分析するために、今回は、以下の内容で分析してみました。

ⅰ.ルール詳細(市場全体の株価の暴落が買いのチャンスか?)

===========================================

検証対象:全銘柄

検証期間:2000/01/01~2020/12/31

1銘柄当たりの投資金額:20万円

【買い条件】

・「終値と移動平均(25日)の乖離率が-25%以下」となった銘柄が全上場銘柄の中で300銘柄以上ある日に、「終値と移動平均(25日)の乖離率が-25%以下」となった銘柄を、翌日に成行買い

【売り条件】

・含み益が10%以上 または、

・仕掛けた日から25日以上が経過

上記2つのどちらの条件を満たした翌日に成行売り

===========================================

上記が、今回の分析条件です。

「終値と移動平均(25日)の乖離率が-25%以下」となった銘柄は、短期的に株価が暴落していることを表しています。

これを満たす銘柄が、全上場銘柄(約3700社)のうち、300銘柄を超えている状況は、異常な相場です。

まさに、市場全体の株価が暴落していると言えます。

暴落銘柄が300銘柄を超えている日に、暴落している銘柄を買い付けします。

また、手仕舞いの条件には、「含み益が10%以上」または、「仕掛けた日から25日以上が経過」と設定しました。

ある程度利益が出た場合か、ある程度日にちが経ったら強制的に手仕舞いします。

仮に、勝率が高く、1トレードあたりの平均損益がプラスならば、市場全体の株価が暴落したタイミングは買いのチャンスと言えるでしょう。

では、上記の条件で過去の株価データでトレードした場合に、どのような検証結果になるでしょうか。分析結果は以下をご覧下さい。

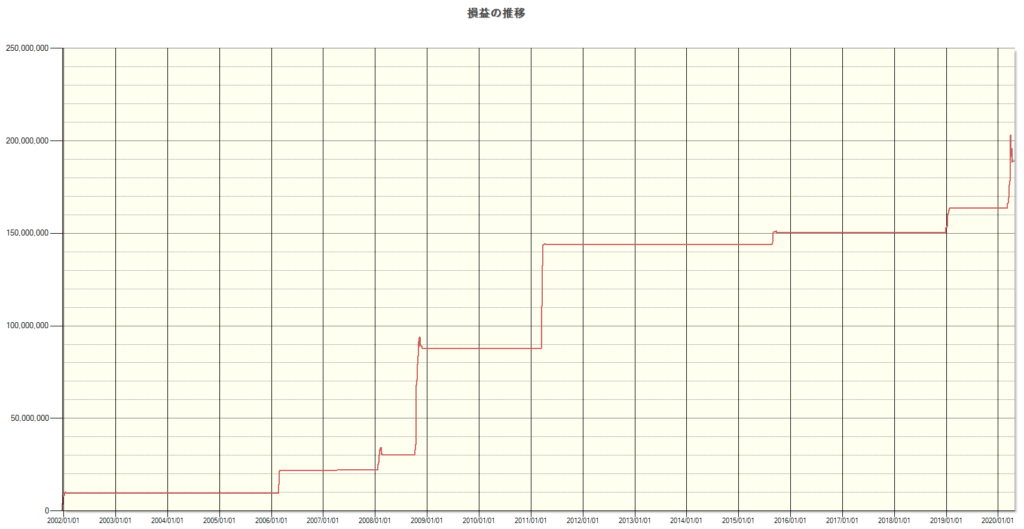

ⅱ.検証結果(市場全体の株価の暴落が買いのチャンスか?)

勝率: 83.88 %

勝ち数: 7,686 回

負け数: 1,477 回

引き分け数: 114 回

平均損益(円): 20,380 円 平均損益(率): 10.19 %

平均利益(円): 30,366 円 平均利益(率): 15.18 %

平均損失(円): -30,009 円 平均損失(率): -15.00 %

合計損益(円): 189,069,819 円 合計損益(率): 94,536.29 %

合計利益(円): 233,393,814 円 合計利益(率): 116,698.64 %

合計損失(円): -44,323,995 円 合計損失(率): -22,162.34 %

PF: 5.266

平均保持日数: 11.15 日

以上が、分析結果です。

分析結果を見てみると、勝率は 83.38 %、平均損益は 10.19 %です。

勝率が8割を超え、平均損益も10%を超える大きなプラスです。

勝率と平均損益ともに非常に良好な成績であることから、「市場全体の株価の暴落」は絶好の買いのチャンスと判断できるでしょう。

より詳しく分析を進めると、平均利益は 15.18 %、平均損失は -15 %です。

勝った場合は大きな利益、負けた場合も大きな利益です。

勝率は8割超えと高いものの、負けた場合の損失もそれなりに大きいことから、万が一負けたときのリスクの高さだけは注意が必要です。

それでも、十分にお釣りがくるほどの、好勝率、好利益といえますが、頭の片隅に入れておいたほうが良いでしょう。

また、総トレード数9277回のうち、損失が50%を超えたトレード回数は38回でした。

よって、「38回÷9277回=0.4%」が50%を超える損失です。

言い換えると、1000回に約4回で大損トレードを掴む計算です。

先ほどの、「①個別銘柄の株価が暴落」と比較して、事故率は非常に低いと言えるでしょう。

これらの分析結果を総合すると、市場全体の株価の暴落は買いのチャンスと判断できるでしょう。

市場全体の株価の暴落を狙った投資は、過去のデータを分析する限り、有効な投資戦略と言えるでしょう。

市場全体の株価の暴落と聞くと、怖い印象を抱きがちですが、戦略次第では、利益を掴むチャンスに変えることが出来そうです。

2.まとめ 株価の暴落は買いか?

21年の株価のデータを使って分析した結果、「株価の暴落」のうち、

「個別銘柄の株価の暴落」は、買いのチャンスではない(損失の危険性大)

「市場全体の株価の暴落」は、買いのチャンス

ということが分かりました。

個別銘柄の株価の暴落は、倒産や上場廃止となる可能性があり、手を出すには非常にリスクが高いと言えるでしょう。

また、リスクを背負って手を出した場合の、リターンもあまり見合っていないという結果となりました。

一方で、市場全体の株価の暴落は、勝率や平均損益も高いことから、買いのチャンスと言えるでしょう。

誰しもが怖がる市場全体の株価の暴落ほど、しっかりとした投資戦略を持って臨めば利益に変えられる結果となりました。

今回の結果は、今後新たに発生にする「株価の暴落」に対する投資スタンスを検討するうえで、重要な情報になると思います。

ぜひ、今回の分析を活用いただき、あなたのレードに役立ててみてはいかがでしょうか。

【無料】株システムトレードの教科書の記事は「システムトレードの達人」を使って検証しています。

↓↓↓↓↓

今ならシステムトレードの達人(無料版)がこちらよりダウンロードできます。

ぜひ手に入れてください!