目次

配当金で生活するために重要な5つのポイント!を動画で解説!

動画が見れない方は 配当金で生活するために重要な5つのポイント! をご覧ください。

1.配当金での生活は可能か

「配当金だけで生活」というのは、多くのサラリーマンにとって夢の生活と言えるでしょう。

TVなどでは、株式の配当金と株主優待だけで生活している投資家が特集されることもあって、羨ましく感じるかもしれません。

では、私たちも配当金だけで生活するのは可能でしょうか。

答えは、「YES」です。

配当金生活は少しハードルは高いものの、決して実現不可能な夢ではありません。

そこで、今回は「配当金だけで生活する」ためのポイントを解説します。

2.配当生活セミリタイアするにはいくら必要?

配当金だけで生活するにあたって、真っ先に確認しなければならないことがあります。

それは、生活費です。

食費・光熱費・通信費など、私たちが生きていくために毎年必要な金額を最初に考える必要があります。

あなたが、1年間何の問題もなく生活していくにはいくら必要でしょうか。

総務省が実施している家計調査では、2019年の単身(1人)世帯の消費支出は、平均で163,781円でした。

これは、あくまでも全国平均であり、都心だともう少しかかるでしょう。また、上記は単身世帯ですが、家族がいる場合にはもっとかかるでしょうし、単身世帯でも、平均よりも多く消費している人もいるでしょう。

よって、まずあなたが1年間でかかる生活費を把握する必要があるでしょう。

自分の生活費はいくらでしたか?

株だけで生活するには、その金額が必要になります。

少なくとも、毎年その生活費を株式投資で稼がなくてはいけません。

自分の生活費をしっかりと把握しないままで株式の専業トレーダーになると、せっかく貯めた元手を切り崩して生活したり、せっかく専業になったのに、再度働きに戻ったりしなくてはいけません。

株だけで生活するようになると、余暇が増えます。

よって、働いている現在よりも支出が増える傾向にあるので、生活費については、余裕を持った金額を設定したほうが良いでしょう。

3.配当金だけで生活するための運用資金はいくらか?

さて、「自分の生活費」がいくら必要ががわかったら、次に考えなければならないのは、【元手資金】でしょう。

「自分の生活費」を稼ぐための元手がいくら必要なのかを考える必要があります。

「元手がいくら必要になるか」については、【配当利回り】と【生活費】から導き出すことができます。

「配当利回り」とは、投資した企業から出される配当金と投資金額に対する収益の割合のことをいいます。

簡単に言い換えると、元手に対して「何パーセント」の配当を得られるかということです。

例えば、配当利回りが2%の企業があったとしましょう。

この企業の株に100万円投資すると、1年で「2万円」の配当金がもらえます

なお、東証1部に上場している企業の平均の配当利回りは、「約1.5%~2.0%の間」と言われています。年度によって企業業績が変わり、配当利回りは変化しますが、大体約1.5%~2.0%程度です。

では、この東証1部の平均の配当利回りから、株だけで生活するための運用資金を割り出してみましょう。

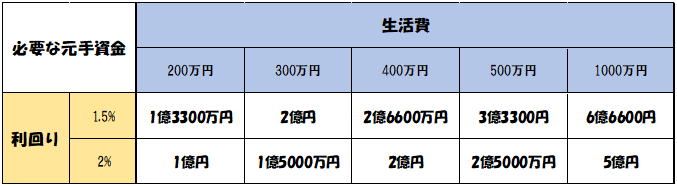

【配当金だけで生活するための運用資金】

上記が、東証1部の平均の配当利回りで生活するために必要な運用資金量です。

生活費が毎年300万円必要な方の場合、配当利回り1.5%で運用できたとすると、必要となる元手の資金は「2億円」となります。

もし、生活費が500万円必要な方が、配当利回り2.0%で運用できたとすると、配当金だけで生活するには「2億5000万円」が必要です。

上記のシュミレーション表を見る限り、最低でも「1億円」は必要と言えるでしょう。

言い換えると、1億円以上のお金があれば、配当金だけで生活することが可能です。

特に、長年お勤めをし貯金をされていて、退職金を得られるリタイア世代であれば、配当金だけで生活していくことは難しくないと言えるでしょう。

しっかりと、プランを立てて、配当金が着実に出る会社に投資すれば、すぐにでも、配当金だけで生活する基盤が整うでしょう。

その一方で、この記事をがっかりされた方もいるかもしれません。

「1億円なんて大金、持っていない」と思った人もいるでしょう。

特に働き世代の若い方には、この1億円という金額は非常にハードルが高いです。

1億円を持っていない人は、この株の配当金だけで生活する夢は諦めなければいけないでしょうか?

そんなことはありません。

しっかりとした戦略を持って臨めば、1億円がなくても、株の配当金だけで生活することは出来ます。

そこで、以下では、1億円がなくても、株で生活する方法についてご紹介します。

4.株の配当金だけで生活するための戦略

【配当金生活を目指す方法.1】高配当銘柄を狙う

元手資金を少なく、株の配当金で生活する方法として、真っ先に挙げられるのは、「高配当銘柄」に注目した方法です。

先ほど、東証1部に上場している企業の平均の配当利回りは、「約1.5%~2.0%の間」とご紹介しました。しかし、これはあくまでも平均値です。

この平均値よりも高い配当利回りを実現している企業が、上場企業の中にはいくつもあります。

以下は、あくまでも参考ですが、高利回り銘柄の一例です。

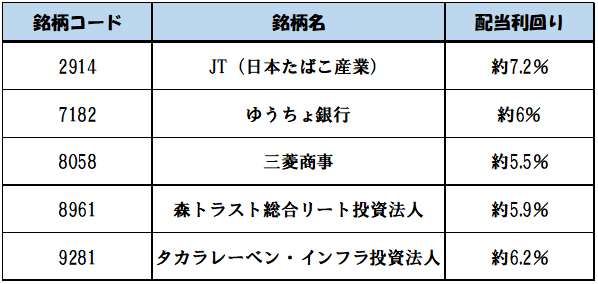

【高利回り銘柄 参考例】

※2020年11月30日時点での配当利回り(予想)です。

今後の株価推移では、配当利回りが上昇することや下落することがあります。また、企業業績によっては、減配されるリスクがあることにはご注意ください。

上記は、高利回り銘柄の参考例です。

「2914 日本たばこ産業」や「7182 ゆうちょ銀行」、「8058 三菱商事」は、多くの人が知っている大企業です。

大企業にも関わらず、5%を超える配当金を出している企業も存在します。

大企業に関わらず、中小企業の中には、これらの銘柄よりも高い配当利回りの企業も存在します。

また、「8961 森トラスト総合リート投資法人」は、REITです。

そして、「9281 タカラレーベン・インフラ投資法人」はインフラファンドです。

REITやインフラファンドは、高配当に設定されている場合が多く、株の配当だけで生活する場合には、チェックしておきたい銘柄です。

上記はあくまでも参考ではありますが、こういった高配当銘柄に厳選して投資を行うことで、元手資金をグッと減らすことが出来るでしょう。

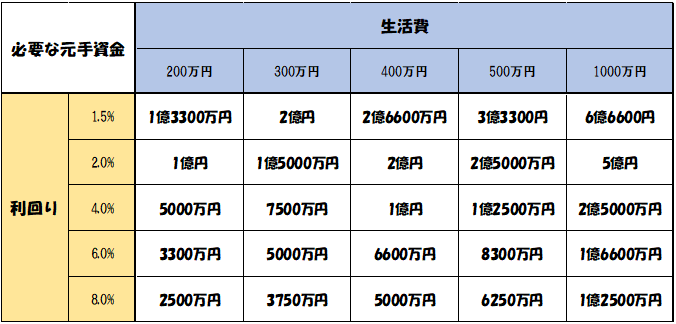

【高配当銘柄に厳選した場合に、生活するための運用資金】

いかがでしょうか。

高配当銘柄に厳選投資できれば、元手資金が、一気に減少していることが確認できます。

1億円という大金がなくても、十分に実現可能な水準まで下がりました。

【配当金生活を目指す方法.2】「配当金+トレード利益」を狙う

これまでは、配当金だけで生活することだけを目的に話してきましたが、元手資金がそこまでない場合には、「配当金+トレード利益」を狙う方法も考えましょう。

株式投資において利益を出す方法は、以下の2つです。

・インカムゲイン

・キャピタルゲイン

株式投資におけるインカムゲインとは、「配当金による利益」を指します。

一方で、キャピタルゲインとは、「株の値上がりによる利益」を指します。

株式投資は、このインカムゲインとキャピタルゲインを両立させて資産を増やすことが一般的です。

株式投資では、インカムゲインとキャピタルゲインを組み合わせた平均利回りは年間で5%前後と言われています。

株の配当金による利益だけでなく、株の値上がり益を狙うことで、利回りをアップできます。

良い銘柄に投資を行い、その銘柄の株価が値上がりすれば、その分だけ配当金だけでは足りない利回りを補うことが出来ます。

株式投資が上手い人であれば、5%よりもはるかに高い利回りで運用することが出来ます。

もちろんキャピタルゲインを狙うということは、株の値上がり期待だけでなく、値下がりするリスクも背負います。

リスクをとって、利回り向上を狙うことで、元手資金が少なくても、株だけで生活することができるようになります。

元手資金が少ない人ほど、リスクをとって「配当金+トレード利益」を狙ったほうが良いでしょう。

5.配当金生活を目指す際の注意点

さきほどご紹介した「高配当銘柄を狙う戦略」と「配当金+トレード利益を狙う戦略」を用いれば、1億円の資金がなくても十分に株の配当金だけで生活できるようになることが分かりました。

決して、実現不可能な夢ではないことがご理解いただけたでしょう。

ただし、配当金だけで生活すること目指して、運用を実践する際には、注意したいことが2点あります。

①集中投資しない

②減配リスク

上記2つのポイントをしっかりチェックしましょう。

①集中投資しない

ある特定の1銘柄に、運用資金の大部分を投資すべきではありません。

配当金で得られる利益は、多いことに越したことはありませんが、特定の銘柄に過度に投資すると破滅を招くことがあります。

企業業績に絶対という言葉はありません。

絶対につぶれず安定しているといわれていた「9501 東京電力」は、東日本大震災で、その絶対神話は崩れました。

また、「9201 日本航空」も、一度経営破たんしています。

どれだけ大きな企業であっても、何か不測の事態が起きると、倒産してしまう可能性が少なからずあります。

小さい企業であれば、なおさらです。

大事な元手資金を、特定の銘柄に集中投資すると、万が一不測の事態が起きると、配当金が得られないだけでなく、元本も失ってしまうリスクが高いです。

よって、株の配当金だけで生活する場合には、分散投資が鉄則です。

いろいろな企業に分散投資して、買い付けした銘柄の一部に万が一の事態が起こっても、元手資金に大きな影響を与えないようにすべきでしょう。

②減配リスク

そもそも配当金というのは、企業が利益を出して初めて分配されます。

利益が出ていない企業では、配当金を出し続けることはできません。

よって、企業業績が縮小傾向にある企業は、将来的に配当金が減らされる可能性が高いということです。

また、高配当企業特有の問題もあります。

通常、上場企業は、年々規模を拡大することが目的であり、稼いだ利益をさらに新規事業に投資し、規模拡大を図ります。

高配当企業は、稼いだ利益を株主に還元していることから、新規事業への投資等が一般的な企業よりも少ないリスクがあります。

言い換えると、成熟企業である可能性があるということです。

新規投資を行っていない企業は、将来的に業績が衰退するリスクがあります。

よって高配当だからと安易に手を出すのは危険です。

株の配当金だけで生活するということは、数年、数十年、配当金で生活していくことを指します。

中長期的に、業績が維持・拡大できる企業でなければなりません。

よって投資する銘柄を選ぶ際には高配当というだけでなく、業績も拡大が期待できるかどうかということも念入りにチェックしましょう。

6.配当金生活を目指す際のまとめ

有名個人投資家のように、株の配当金だけで暮らすことは、決して夢のまた夢というわけではありません。

基本的に、株の配当金だけで生活するには、「億」単位の元手資金が必要ですが、工夫を施すことで、「億」の資金がなくても問題ありません。

高配当銘柄を厳選し、かつキャピタルゲインも狙うなど、しっかりとしたプランニングを行いましょう。

【無料】株システムトレードの教科書の記事は「システムトレードの達人」を使って検証しています。

↓↓↓↓↓

今ならシステムトレードの達人(無料版)がこちらよりダウンロードできます。

ぜひ手に入れてください!